Dieser Post bringt mehr Fleisch an den Knochen. Jedoch ist der erste Schritt immer noch Sparen, die Ausgaben zu optimieren und keine Schulden zu machen. Hast du dies bereits gemeistert und im Griff?

Dieser Post bringt mehr Fleisch an den Knochen. Jedoch ist der erste Schritt immer noch Sparen, die Ausgaben zu optimieren und keine Schulden zu machen. Hast du dies bereits gemeistert und im Griff?

Das macht man nun mit dem hart ersparten Geld? Unser Geld auf einem Sparkonto verliert längerfrisitig (Danke Inflation und vor allem Bankgebühren) an Wert. Wir wollen unser Geld also für uns arbeiten lassen, so dass es sich vermehrt und uns dem Luxus der Zeit näher bringt.

Dieser Post zeigt dir auf, wie du dein Geld für dich arbeiten lassen kannst.

Oscar und ich arbeiten am Luxus der Zeit, wir werden «Reich an Zeit». Mit 5 mal pro Woche 8 bis 10 Stunden Arbeit am Tag wird es jedoch schwierig. Hmm, lass es uns wie die Reichen machen… aber ohne reich zu sein – wir lassen also unser Geld, unser Erspartes für uns arbeiten. Aber wie zur Hölle?

Wir könnten unser Geld einem Fond-Manager anvertrauen. Wir bezahlen ihn damit er unser Geld verwaltet und vor allem vermehrt. Denn das Geld muss schon von einem Experten verwaltet werden, sonst sind die Risiken zu hoch. Gääähn!

Der Finanzberater – wenn er erfolgreich wäre, würde er dann noch arbeiten?

Die liebe Finanzbranche tut ziemlich viel dafür, dass wir genau das glauben (Experten braucht das Volk). Die Finanzbranche will, dass wir glauben, dass das Thema Finanzen hyper-kompliziert sei, dass die Börsen der Welt nur für Profis seien, dass nur die Banken und deren Experten wissen wie das Finanzmonopoly funktionieren würde.

Aber wenn dem so wäre, wieso

- ist der Finanzberater persönlich nie in die tollen Produkte, welche er selbst vorschlägt, investiert?

- schlagen nur 15% bis 20% aller Fonds die selbst auferlegte Benchmark?

- arbeiten die Finanzexperten für einen Angestelltenlohn?

Zu Frage 1: Sehr wahrscheinlich weil der Finanzexperte die Antwort auf die 2. Frage kennt und weil er Produkte vorschlagen muss oder sie die schönste Provision für ihn abwerfen.

Zu Frage 3: Weil Expertenwissen noch lange keinen Experten macht.

Für uns interessant ist der 2. Punkt. Wir werden hier keine Referenzen anführen, aber wenn man das Internet durchforstet, findet man diverse Quellen welche behaupten, dass nur gerade 15% bis 20% aller Fonds die eigene Benchmark schlagen. Können wir uns sehr gut vorstellen, denn wenn die Banken doch so gut mit den Kundengeldern arbeiten, wieso müssen sie dann fast weltweit Gebühren für ein hundsgewöhnliches Sparkonto einführen und die Zinsen auf 0 setzen?

Ein Beispiel: Ein Finanzguru «Mister Market» investert in Aktien an der amerikanischen Börse. Dann nimmt «Mister Market» den S&P 500 als Benchmark – denn der S&P 500 ist ein Index, welcher ein Marktkapitalisierungs-gewichteter Index der 500 größten börsennotierten US-Unternehmen nach Marktwert darstellt. Wenn nun «Mister Market» über mehrere Jahre mit seinem Gewinn des Fonds über dem S&P 500 bleibt, gehört er zur Elite – den 15% bis 20% die ihre Benchmark schlagen.

Laut verschiedener Quellen im Internet beträgt die jährliche Rendite des S&P 500 über einen Zeitraum von über 15 Jahren zwischen 7% und 9%. Bedeutet also, wenn «Mister Market» im Schnitt pro Jahr eine Rendite von 9.1% erzielt, gehört er zu den Top 20%.

Für uns bedeutet dies, dass wir, insofern wir einem Finanzguru vertrauen, wir nur eine 20% Chance haben, mehr als 7% bis 9% Rendite pro Jahr zu erwirtschaften. Bezahlen müssen wir aber den Finanzguru trotzdem, was unsere Rendite abermals schmälert.

Buy & Hold

Wenn wir also eine 80% Chance haben, weniger als die 7% bis 9% Rendite pro Jahren zu erzielen, dann können wir doch direkt in den S&P 500 investieren und so erreichen wir, angenommen die Zukunft ähnelt der Vergangenheit, zumindest eine jährliche Durchschnittsrendeite von 7% bis 9%.

Das nennt sich dann: «Buy & Hold». «Buy & Hold» ist eine passive Anlagestrategie, bei der ein Anleger Aktien oder ETFs kauft und über einen langen Zeitraum unabhängig von Marktschwankungen hält.

Für den sogeannten langen Zeitraum definieren wir mal mindestens 10 Jahre und mehr…. Mega-kurze Erklärung: 10 Jahre, damit Phasen in denen sich der S&P 500 nach unten bewegt über die Zeit wieder ausgeglichen werden können. Wieso das Sinn macht erklären wir vielleicht einmal in einem anderen Beitrag. Und wenn wir daran denken, verlinken wir ihn sogar hier. Wuu-uh!

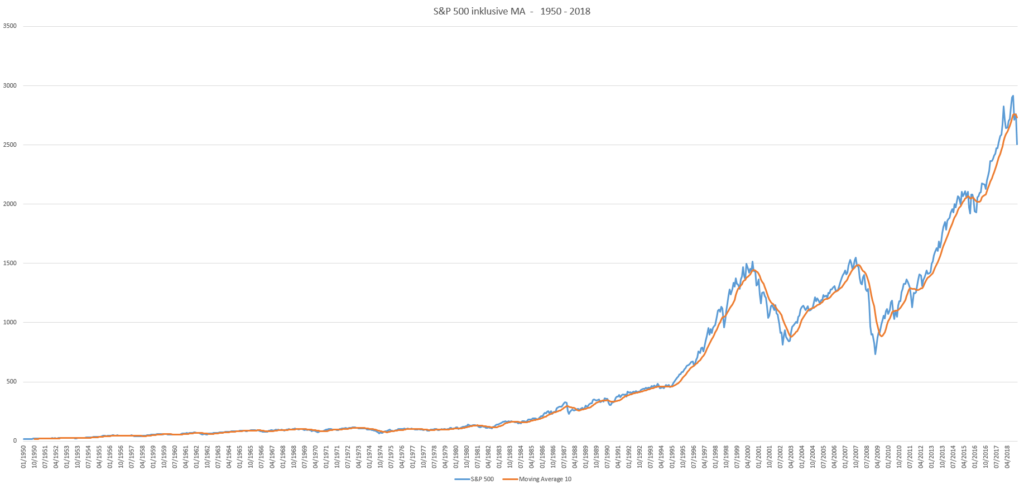

Hier sehen wir den S&P 500 Chart von 1950 bis Dezember 2018. Im Januar 1950 war der S&P 500 bei 17.05 US Dollar. Ende Dezember 2018 bei 2506.85 US Dollar. Auf diese Zeitspanne berechnet, ergibt dies einen jährlichen Zins von 7.62% (Dividenden sind nicht berücksichtigt, ansonsten wäre der jährliche Zins noch etwas höher.) Und dies trotz den grossen Schwankungen zwischen 2000 und 2008 und dies auch ohne einen Finger krumm zu machen – investieren und liegen lassen – «Buy & Hold».

Ein kleines Gedankenspiel (gerundet): Wir sparen jeden Monat 500 und legen es zu 7.62% pro Jahr für 10 Jahre an. Nach 10 Jahren haben wir 60’000 gespart und Zinsen von 30’000 erwirtschaftet – also 50% auf das gesammte Sparkapital. Total macht das dann 90’000. Wie cool ist dass denn.

Mit der Rezession kein Geld verlieren

Cool wäre natürlich, wenn wir mit wenig Aufwand die starken Kursrückgänge im 2001 bis 2003 und 2008/2009 umschiffen hätten können. Das bedeutet, wir müssten zum richtigen Zeitpunkt einen guten Einstieg und einen guten Ausstieg in den Markt erkennen. Kurzzeitige Schwankungen (die sogenannte Volatilität – wie bspw. Ende 2018) wollen wir nicht miteinbeziehen, denn, diese sind:

- Sehr schwierig zu «timen»

- Arbeitsintensiv, so wird es nichts mit «Reich an Zeit»

Das Internet weiss vieles und vergisst nie – Oscar und ich haben uns auf die Suche gemacht und sind fündig geworden. 2 sehr interessant Blog-Posts haben wir gefunden – sie sind auf Englisch:

- Growth and Trend: A Simple, Powerful Technique for Timing the Stock Market

- In Search of the Perfect Recession Indicator

Gebührenden Dank geht an den Autor des Blogs «Philosophical Economics».

Der «Recession Indicator» (zu deutsch Rezessions-Indikator) könnte uns helfen, grosse und längerfristige Rückgänge zu erkennen. Als «Recession Indicator» soll die Arbeitslosenquote herhalten, denn in einer Rezession steigt die Arbeitslosenquote meistens.

| Rezession Start | Rezession Ende | Duration (month) |

|---|---|---|

| 11/1948 | 10/1949 | 11 |

| 07/1953 | 05/1954 | 10 |

| 08/1957 | 04/1958 | 8 |

| 04/1960 | 02/1961 | 10 |

| 12/1969 | 11/1970 | 11 |

| 11/1973 | 03/1975 | 16 |

| 01/1980 | 07/1980 | 6 |

| 07/1981 | 12/1982 | 17 |

| 07/1990 | 03/1991 | 8 |

| 03/2001 | 11/2001 | 8 |

| 12/2007 | 06/2009 | 18 |

Hier eine kleine Übersicht der Rezessionen in Amerika seit 1948 bis heute. Interessant ist, dass die jüngsten Rezession auch Europa getroffen haben – Globalisierung sei Dank. Somit könnte das ganze für die USA und für Europa gelten – Rezession in Amerika = Rezession in Europa, oder zumindest ähnliches Aktienmarktverhalten in den USA und in Europa.

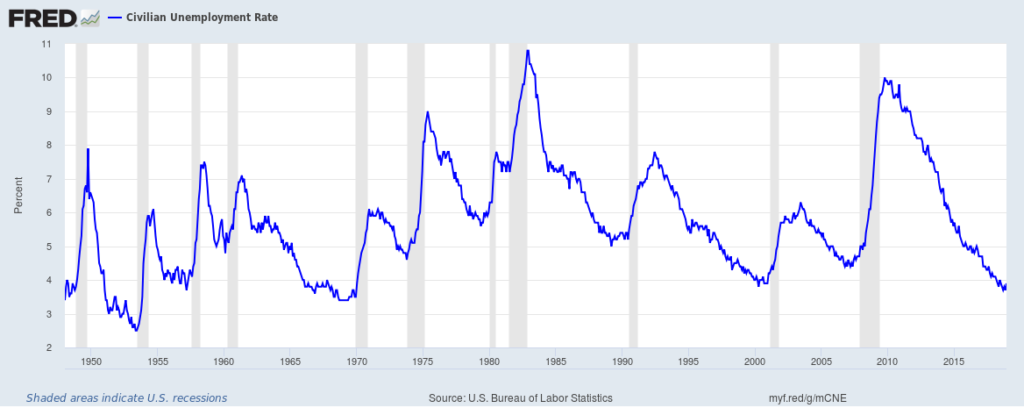

Die Arbeitslosenquote der USA und die Rezessionen in den USA übereinandergelegt, ergibt folgendes Bild.

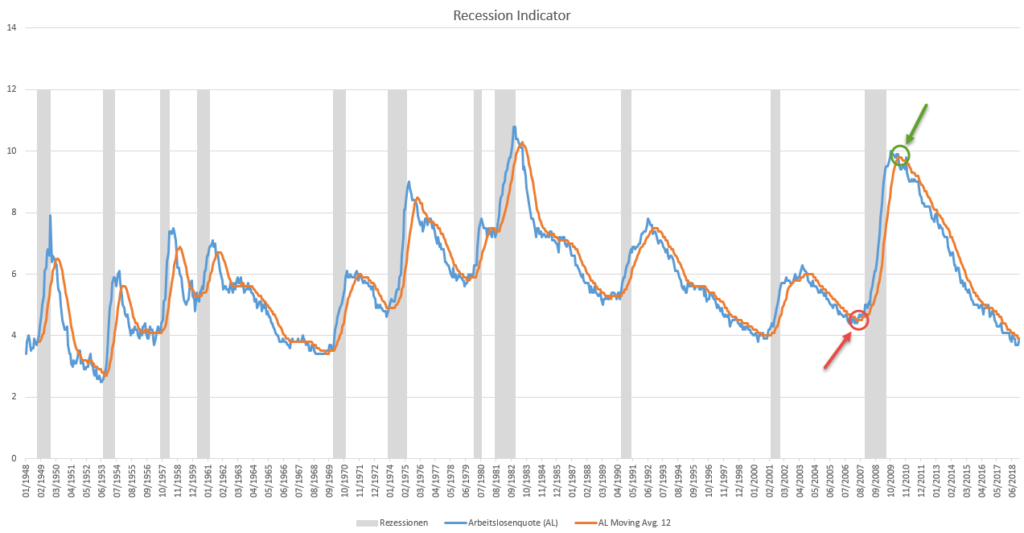

Wir erkennen, dass bei einer Rezession die Arbeitslosenquote immer stärker ansteigt. Wir wollen den Anstieg aber nicht erst erkennen, wenn er vorbei ist. Aber wie können wir also den Anstieg der Arbeitslosenquote festhalten bzw. bestimmen? Mit dem sogenannten «Moving Average» (zu deutsch: gleitender Durchschnitt). Wir nehmen den «Moving Average» über 12 Monate der Arbeitslosenquote und legen diesen über den Chart.

Wenn der «Moving Average» die Kurve der Arbeitlosenquote von oben nach unten schneidet (roter Pfeil), beginnt die Rezession, so ungefähr. Im Umkehrfall, wenn der gleitende Durschnitt die Kurve der Arbeitslosenquote von unten nach oben schneidet (grüner Pfeil), ist die Rezession vorbei.

Nun kombinieren wir diese Erkenntnisse mit einer gewöhnlichen «Moving Average» Trend-Trading-Strategie. Eine solche Strategie nimmt den «Moving Average» eines Kurses um den Trend zu bestimmen. Einstieg, wenn der Kurs den «Moving Average» von unten nach oben schneidet und Ausstieg, wenn der Kurs den «Moving Average» von oben nach unten schneidet.

Auch unser Erspartes braucht klare Regeln (RTT)

Die Handelsregeln, welche der Autor des Blogs «Philosophical Economics» daraus ableitet, lauten wie folgt:

Regel 1: Wenn der Trend der Arbeitslosenquote rückläufig ist, d.h. nicht auf eine bevorstehende Rezession hinweist, dann sind wir zu 100% investiert.

- Regel 2: Wenn der Trend der Arbeitslosenquote nach oben zeigt, was auf eine bevorstehende Rezession hinweist, dann ziehen wir den Kurstrend der Aktie oder des ETFs zu Rate. Wenn der Kurstrend nach oben zeigt, dann sind wir 100% investiert. Wenn die Preisentwicklung der Aktien oder des ETFs nach unten zeigt, dann sind wir 0% investiert.

Zusammengefasst bedeutet dies: Führend ist der Rezessions-Indikator. Wir sind 100% investiert, solange keine Rezession angezeigt wird. Wird eine Rezession angezeigt, schauen wir auf den «Moving Average» unserer Investition – so lange dieser einen Trand nach oben enzeigt, bleiben wird investiert. Umgekehrt kann man vereinfacht sagen, zeigt der Trend der Investition nach unten und der Rezessions-Indikator schlägt an, dann steigen wir aus.

Wenn wir also anstelle von «Buy&Hold» den «Recession Indicator» miteinbeziehen, erhalten wir die Recession Trend Trading Strategie (RTT). Es gibt einige Phasen, in denen wir nicht investiert sind. Diese Phasen sollten diejenigen sein, welche grössere Kursrückegänge ausmachen und uns somit einen Vorteil verschaffen, in dem wir vorher aussteigen und erst wieder nahe am Tiefpunkt einsteigen.

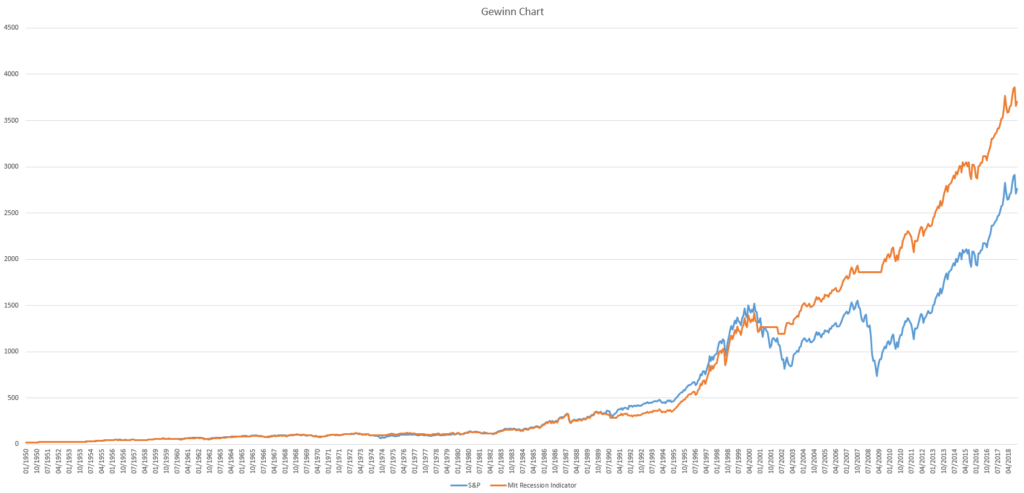

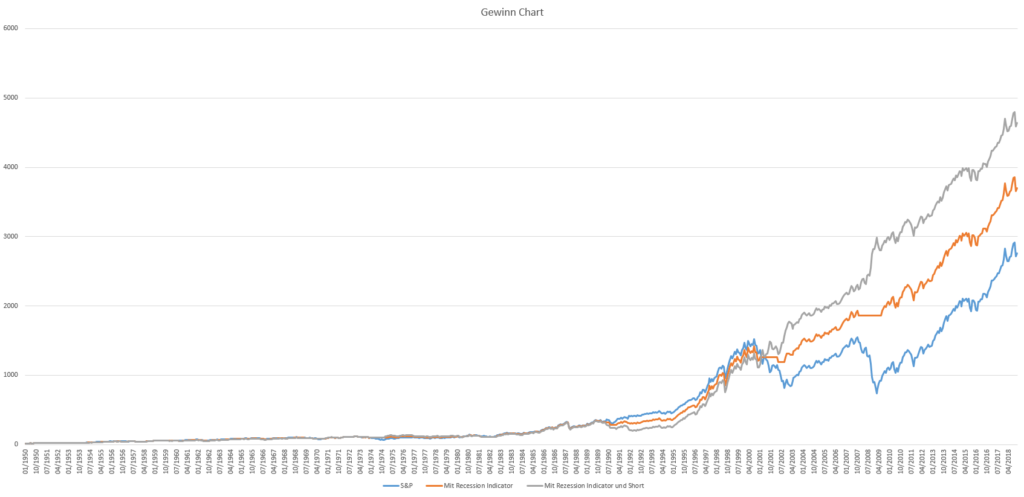

Ein «Backtest» von RTT zeigt auf, dass wir nach ungefähr 68 Jahren, also Start Januar 1950 bis Ende Dezember 2018, aus 17.05 satte 3433.23 erzielen – dies ergibt einen durschnittlichen Jahreszins von 8.11%. Der Gesamtgewinn gegenüber «Buy&Hold» wurde um ca. 38% gesteigert.

Die Gewinnkurven von «Buy&Hold» und «Rezession Trend Trading» sehen folgendermassen aus:

Aber hier hat Oscar einen Einwand: «Nur weil Rezession ist, heisst das nicht, dass unser Geld nicht arbeiten soll…». Gut gebrüllt, Mister Bär!

Mit der Rezession mehr Geld verdienen

Nun, wir versuchen also die obige Strategie zu erweitern, indem wir, wenn der «Recession-Indicator» bei einem Kursabwärts-Trend anschlägt, den Markt zu «shorten». Das ist vor allem bei den beiden grossen Marktrückgängen im 2001 bis 2003 und 2008/2009 interessant. Das bedeutet, wir sind immer im Markt investiert und versuchen mit dem Markt mitzugehen. Kurz: «Recession Trend Trading with Short» Strategie (RTTS Strategie).

Daraus ergibt sich folgende Gewinnkurve:

In Zahlen ausgedrückt heisst dies für RTTS:

- Zeitraum 68 Jahre

- Start im Januar 1950 mit 17.05

- Ende im Dezember 2018 mit 4376.66

- Jährlicher Durschnittszins von 8.50%

Wenn man diese Geschichte genauer betrachtet (vor 2000), hat das «Shorten» (noch) nicht so gut funktioniert – die Preise waren zu niedrig und die Rückgänge zu kurz bzw. teilweise durch den Rezession-Indikator unterbrochen. Daher war die Strategie mit «Shorten» erst ab 2001 profitabler als die anderen beiden.

Die Gegenüberstellung

Der Zeitrahmen für das Backtesting beträgt genau 68 Jahre, vom Januar 1950 bis Dezember 2018. Die Analyse and Anpassungen wurde einmal monatlich durchgeführt. Transaktionskosten wurden nicht betrachtet und auch allfällige Dividenden, welche reinvestiert würden, sind nicht Teil der Betrachtung. Die Transaktionskosten hätten einen negativen Einfluss auf das Endresultat, während die Dividenden einen positiven Einfluss hätten – da bei diesen Strategien die Transaktionskosten minimal sind, wäre insgesamt das Endresultat positiver.

| Buy&Hold | RTT | RTTS | |

|---|---|---|---|

| Entwicklung absolut | 2489.80 | 3433.23 | 4376.66 |

| In Prozent | 100% | 138% | 176% |

| Jährlicher Durchschnittszins | 7.62% | 8.11% | 8.50% |

| Anzahl Transaktionen | 1 | 24 | 48 |

| Gewinntransaktionen | 1 | 14 | 23 |

| Verlusttransaktionen | 0 | 10 | 25 |

| Absolut max. Verlust in Prozent zum damals aktuellen Kurspreis | 0% | 6% | 8% |

| Relativ max. Verlust in Prozent zum damals aktuellen Kurspreis | 0% | 11% | 10% |

Wie wir sehen hält sich auch bei der aufwändigsten Investitionsstrategie RTTS der Aufwand in Grenzen – einmal monatlich die Zahlen aktualisieren (1 Minute) und weniger als 1 Mal pro Jahr eine Transaktion tätigen – falls nur mit einem Initialinvestment gestartet wird. Wir würden uns aber einen Sparplan zurecht legen, wo wir monatlich einen fixen Betrag investieren, genau nach Regelwerk.

Fleisch an den Knochen

Als nächstens Beschreiben wir die Investitionsstrategien (ja, alle) mit klaren Regeln und Anweisungen, mit Produktinfos, so dass sie sofort umgesetzt werden könnten. Zusätzlich erstellen wir ein Excel-Hilfstool, das einmal anfangs Monat manuell aktualisiert wird und dann sofort anzeigt, ob eine Transaktion notwendig ist oder nicht (natürlich für «Buy&Hold» nicht notwendig).

Ausserdem werden wir die Strategie RTTS ab Januar 2019 in einem Life-Depot umsetzen.

Die Analyse werden wir noch etwas weitertreiben und versuchen die Geschichte auf Europa auszuweiten und vielleicht sogar weltweit zu generalisieren.

Eingesetzte Werkzeuge um diesen Fall abzuarbeiten sind nachfolgend in der Werkzeugliste aufgefüht. Diese Links stehen übrigens auch in der Rubrik «Baukasten» zur Verfügung.

Werkzeugliste:

- EOD S&P 500

- Zinsen berechnen

- Economic principles by Ray Dalio (nur in Englisch)

- Fred – economic research (nur in Englisch)

Und by the way, weil es die Finanzbranche und die Regierungen dieser Welt so wollen und sie wohl denken, dass alle Leser doof sind, hier noch ein kleiner Nachtrag: Investieren und Traden birgt Risiken im Sinne des Umstandes, dass du all dein Geld verzocken könntest. Deshalb ist dieser Blog-Post reine Information und Unterhaltung und keine Garantie für irgendwelche Erfolge oder Gewinne. Die Vergangenheit mag noch so schön aussehen, sie gibt aber keinen Aufschluss über die Zukunft und schon gar keine Garantie für Gewinne. Wenn du also zockst (investierst oder tradest), machst du das auf eigenes Risiko und es liegt vollkommen in deiner eigenen Verantwortung – wie eigentlich dein ganzes Leben und jede einzelne deiner Handlungen, falls das irgendjemand endlich mal begreift!

Und by the way zum Zweiten:

Rezession Ahoi!

Der Kurs des S&P 500 hat den «Moving Average» im letzten Monat des Jahres 2018 gnadenlos durchstochen. Und die Kurve der Arbeitslosenquote liegt mit 3.9 im Dezember 2018 genauf auf dem «Moving Average» der Arbeitslosenquote. Was sagt uns das?

Ich finde die Analyse vom philosophical economics blog auch sehr überzeugend und finde es schön dazu mal etwas im deutschsprachigen Internet zu finden. Der Hauptindikator der Arbeitslosenquote mit 12 monatigem Durchschnitt ist ja gerade mit den Zahlen von Januar angeschlagen wenn ich es richtig sehe, der S&P500 ist schon länger unter seinem 200 day moving average. Das heißt jetzt wäre nach dieser Stratagie das Signal zum Verkauf bzw. bei dir shorten ausgelöst.

Mich würde interessieren, wie du das shorten genau realisieren möchtest und ob du nun tatsächlich das Signal strikt beachtest?

Hallo Rosal

Ich schaue die Zahlen und Moving Average nur monatlich an. Für die Arbeitslosenquote über 12 Monate und für den Index, in diesem Falle S&P 500, über 10 Monate. Wenn der Wert der Kurve gleich dem Wert des Moving Average ist, gilt dies noch nicht als Überschneidung. Somit ergab die Arbeitslosenquote im Januar 2019 noch kein Signal, aber nun im Februar 2019. Der Moving Average über 10 Monate auf dem S&P 500 gab zwar schon im Januar ein Signal, aber das Signal zum Shorten kam nun erst im Februar als beide, sprich Arbeitslosenquote und Index, ein Signal abwarfen. Im Bereich “Baukasten” bzw. “Tools” findest du unter “Investment RTT / RTTS” eine kleine Excelhilfe in der du monatlich die beiden Zahlen für die Arbeitslosenquote und den S&P 500 nachtragen kannst. Das Excel zeigt dir dann an ob “Shorten” angesagt ist oder eben nicht.

Obwohl mein Bauchgefühl sagt, dass es eigentlich noch etwas früh zum Shorten ist (die Rezession kommt bald, aber ziert sich noch etwas 😉 – aber wer weiss das schon… darum Regel Nummer 1: Halte dich an die Regeln), habe ich mich an die Regel gehalten und bin Short gegangen. Ich werde in kürze dazu einen Blog-Post schreiben und auch die Strategie in einem “One Pager” nochmals zusammenfassen.

Zu deiner Frage: Ich bin effektiv den ETF short gegangen – also Leerverkauf – sprich die Doppelte Anzahl von den Anteilen die ich gehalten habe verkauft, ergibt neu die gleiche Anzahl aber negativ. Man könnte aber natürlich auch mit inversen ETFs arbeiten. Aber hat das “Shorten” nicht mehr Stil? 😉 Auf jeden Fall wollte ich es mal so ausprobieren… Was wäre deine Idee dazu?

Und btw.: Du bist der Pionier auf dieser Seite mit deinem Kommentar… auf jeden Fall besten Dank und ich hoffe du kannst etwas mitnehmen.

Das freut mich, dass ich hier der erste Kommentator bin. Ich bin auch nur auf deinen Blog gestoßen weil ich etwas aktuelles zur GTT (Growth trend timing) gesucht hatte. Ich denke das ist auf jeden Fall eine Berreicherung wenn du da mehr drüber schreibst.

Ja ich meinte auch die Daten von Februar, ich habe mir das genau so auch in Excel zusammengerechnet. Nachdem der S&P500 ja schon länger unter dem 200 day moving average war, habe ich jeden Monat auf die US uenemployment Zahlen gewartet um zu schauen ob das Rezessions-Signal auch ausgelöst wird.

Georg Vrba hat hier auch einen monatlich upgedataten Indikator auf Basis der Arbeitslosenzahlen, der allerdings jetzt noch nicht anschlägt, vermutlich aber nächsten Monat (https://seekingalpha.com/article/4237500-unemployment-rate-may-soon-signal-recession-update-february-1-2018), sowie einen auf Basis eines zusammengesetzen Business Cycle Index (https://seekingalpha.com/article/4239238-recession-signaled-ims-business-cycle-index-update-february-7-2019).

Ich persönlich stehe noch ganz am Anfang meines Berufs- und Investitionslebens und habe daher noch keine großen Summen angespart. Umso interessanter finde ich es daher diese Strategie mit der short-Position zu verknüpfen. Inverse-ETFs sind dafür meines Wissens nach nicht wirklich geeignet, da sie nur kurzfristig richtig funktionieren, sie werden ja jeden Tag “zurückgesetzt” sozusagen. Mit Leerverkäufen habe ich mich noch nicht beschäftigt, werde das aber nun mal machen.

Danke für die interessanten Links – diese werde ich mir sicher mal in Ruhe zu Gemüte führen. Zum Thema Business Cycle solltest du dir mal “Ray Dalio” reinziehen (den Link findest du unter der Rubrik Wissen). Und dein Hinweis bzgl. Inverse ETFs finde ich auch interessant – das habe ich gar nicht gewusst. Werde mich da bei Gelegenheit mal schlau machen. Man lernt nie aus! Und es ist eigentlich sehr gut früh und klein anzufangen – vor allem weil die Psychologie (beim Trading sicher mehr als beim Investing, aber doch bei beiden) eine nicht zu unterschätzende Rolle spielt. Mit kleinen Beträgen anfangen und ein Gefühl entwickeln. Wenn man sich wohl fühlt, kann man die Beträge erhöhen – und dies immer im Wohlfühlrahmen. Seit ein paar Wochen beschäftige ich mich intensiv mit der Van Tharp Philosophie von Trading und Investing. Dies hat mir von anfang an eingeleuchtet und macht für mich persönlich Sinn. Happy Investing!